Theo báo cáo của Hiệp hội mì ăn liền thế giới (WINA), với việc tiêu thụ hơn 7,03 tỷ gói mì ăn liền trong năm 2020, Việt Nam đã chính thức vượt qua Ấn Độ và Nhật Bản để trở thành quốc gia tiêu thụ nhiều mì gói thứ 3 thế giới, sau Trung Quốc và Indonesia.

Đến năm 2021, sản lượng tiêu thụ mì gói của Việt Nam tiếp tục tăng lên 8,56 tỷ gói, cao hơn Ấn Độ (7,56 tỷ gói) và Nhật Bản (5,85 tỷ gói), nhưng vẫn xếp sau Trung Quốc với sản lượng tiêu thụ 43,99 tỷ gói và Indonesia với 13,27 tỷ gói.

Dù vậy, Việt Nam lại đang nổi lên là thị trường ghi nhận tốc độ tăng trưởng sản lượng tiêu thụ mì gói lớn nhất thế giới với mức tăng gần 22% trong năm vừa qua và hơn 29% năm 2020. Tính trong top 10 quốc gia tiêu thụ nhiều mì gói nhất thế giới, không thị trường nào ghi nhận tốc độ tăng trưởng hai năm gần nhất cao như Việt Nam.

Thị trường lớn nằm trong tay nhóm nhỏ.

Với việc thị trường tăng trưởng nhanh, dù chỉ là những sản phẩm có giá từ vài nghìn đồng cho tới vài chục nghìn đồng, mì gói lại đang mang về hàng nghìn tỷ đồng mỗi năm cho một số doanh nghiệp.

Tại Việt Nam, hiện có khoảng 50 công ty sản xuất mì ăn liền, bao gồm cả doanh nghiệp trong nước và nước ngoài.

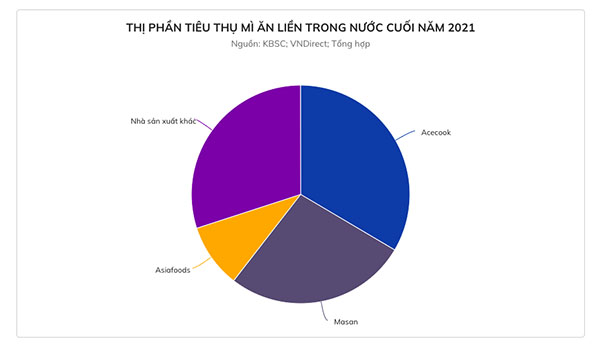

Tuy nhiên, đa số thị phần lại nằm trong tay số ít doanh nghiệp, gồm Công ty CP Acecook Việt Nam; Tập đoàn Masan; Công ty CP Thực phẩm Á Châu (Asiafoods). Ước tính, bộ 3 nhà sản xuất này đang nắm khoảng 70% thị phần mì gói trong nước.

Các sản phẩm mì ăn liền cũng được phân loại rõ rệt với các phân khúc bình dân có giá dao động khoảng 1.500-3.000 đồng/gói; phân khúc trung cấp với giá 3.500-5.000 đồng/gói và phân khúc cao cấp với giá từ 7.000 đồng/gói trở lên. Tuy vậy, phần lớn thị phần vẫn tập trung ở phân khúc bình dân.

Với các phân cấp kể trên, không khó hiểu khi Acecook cùng thương hiệu mì Hảo Hảo đang là nhà sản xuất chiếm thị phần lớn nhất.

Acecook Việt Nam là thành viên của Tập đoàn Acecook Nhật Bản và là một trong những nhà sản xuất mì ăn liền gốc ngoại có mặt sớm nhất tại Việt Nam, từ năm 1993. Đến năm 2000, nhà sản xuất này chính thức ra mắt sản phẩm mì Hảo Hảo.

Có mặt sớm cùng chiến lược marketing, kênh phân phối hiệu quả, Hảo Hảo nhanh chóng trở thành sản phẩm mì bán chạy nhất Việt Nam trong nhiều năm. Đến cuối năm 2021, Acecook cho biết đã bán được 30 tỷ gói mì Hảo Hảo, tương đương mức tiêu thụ bình quân hơn 1,4 tỷ gói/năm.

Với doanh số kỷ lục này, Acecook đã thâu tóm phần lớn thị phần mì ăn liền trong nước suốt nhiều năm. Có thời điểm, nhà sản xuất này chiếm hơn 50% thị phần tiêu thụ mì ăn liền trong nước.

Tuy nhiên đến nay, với sự xuất hiện của nhiều nhà sản xuất lớn, Công ty Chứng khoán KB ước tính Acecook chỉ còn nắm khoảng 1/3 thị phần tiêu thụ mì gói trong nước (khoảng 33,5%).

Dù thị phần sụt giảm, doanh thu của nhà sản xuất này vẫn ghi nhận xu hướng tăng trong những năm gần đây. Từ khi đạt hơn 10.000 tỷ đồng doanh thu thuần vào năm 2019, chỉ tiêu này của Acecook vẫn liên tục tăng trong những năm tiếp theo, lần lượt đạt hơn 11.500 tỷ năm 2020 và trên 12.200 tỷ năm 2021.

Tuy vậy, việc suy giảm thị phần đã ảnh hưởng tới tốc độ tăng trưởng doanh thu hàng năm của công ty. Trong giai đoạn 2019-2021, tốc độ tăng trưởng doanh thu bình quân của Acecook chỉ vào khoảng 7,3%/năm, thấp hơn nhiều so với mức trên 10%/năm giai đoạn trước đó.

Cũng trong năm 2021, nhà sản xuất mì gói này ghi nhận lợi nhuận sau thuế giảm 28%, đạt 1.367 tỷ đồng.

Phân khúc mì cao cấp lên ngôi.

Đánh giá nguyên nhân khiến Acecook suy giảm thị phần, các chuyên gia cho rằng khẩu vị mì gói của người tiêu dùng đang dần thay đổi từ nhóm sản phẩm bình dân sang nhóm cao cấp hơn.

Ngoài ra, thị trường này cũng bị tác động mạnh bởi sự bùng nổ của các chuỗi siêu thị, cửa hàng tiện lợi với đặc thù bày bán nhiều sản phẩm cao cấp hơn so với cửa hàng tạp hóa truyền thống.

Đi cùng xu hướng nổi lên của các kênh phân phối hiện đại này là sự gia tăng thị phần mì gói của Masan nhờ các sản phẩm cao cấp.

Hiện mảng kinh doanh mì gói của Masan đang được Công ty CP Hàng tiêu dùng Masan (MCH) phụ trách.

Trong đó, sản phẩm chủ lực của MCH là mì Omachi thuộc phân khúc cao cấp và Kokomi ở phân khúc bình dân và trung cấp. Ngoài ra, công ty này còn sở hữu hàng loạt thương hiệu mì và phở thuộc phân khúc cao cấp.

Không chia sẻ cụ thể doanh thu ở mảng mì gói, tuy nhiên, MCH cho biết Omachi và Kokomi chính là 2 trong 5 sản phẩm có doanh thu trên 2.000 tỷ đồng/năm của công ty.

Năm 2021, ngành hàng thực phẩm tiện lợi (chủ yếu là mì gói) mang về cho MCH hơn 8.629 tỷ đồng doanh thu thuần, tăng 25% so với năm liền trước. Trong đó, doanh thu từ mì Omachi tăng 25% và Kokomi tăng gần 34%.

Báo cáo công bố năm 2020 cho biết MCH chiếm khoảng 21% thị phần tiêu thụ mì ăn liền trong nước. Đến năm 2021, Công ty Chứng khoán VNDirect ước tính thị phần của nhà sản xuất này đã tăng thêm 6% (tức đạt 27%). Trong đó, riêng sản phẩm mì Omachi đã chiếm 45% thị phần ở phân khúc cao cấp.

Việc MCH dễ dàng gia tăng thị phần những năm gần đây có nguyên nhân từ việc được hưởng lợi bởi hệ thống bán lẻ của tập đoàn mẹ Masan đang ngày càng mở rộng.

Đặc biệt, sau khi Masan tiếp quản hệ thống siêu thị/cửa hàng tiện lợi VinMart/VinMart+ (đổi tên thành WinMart/WinMart+) từ Vingroup, sản phẩm mì của MCH đã có lợi thế lớn về kênh phân phối so với các đối thủ.

Tháng 7/2021, người tiêu dùng cho biết không thể tìm được bất kỳ sản phẩm nào của Acecook tại hệ thống siêu thị VinMart/VinMart+. Lý do đưa ra là hai doanh nghiệp không đạt được các điều kiện thỏa thuận thương mại và dừng hợp tác.

Dù lý do là gì, việc vắng bóng sản phẩm tại hàng nghìn điểm bán đã ảnh hưởng không nhỏ tới sản lượng tiêu thụ mì gói của Acecook. Đến tháng 8 năm nay, các sản phẩm của Acecook mới hiện diện trở lại tại các siêu thị WinMart/WinMart+.

Thu hàng nghìn tỷ từ mì gói.

Đứng thứ 3 về thị phần tiêu thụ mì gói trong nước là Asiafoods với thương hiệu mì Gấu Đỏ. Thành lập từ năm 1990, Asiafoods cũng là một trong những nhà sản xuất mì ăn liền có mặt sớm tại thị trường Việt Nam.

Hiện nhà sản xuất này sở hữu 4 nhà máy tại Bắc Ninh, Đà Nẵng, An Phú và Nam Tân Uyên (cùng tại Bình Dương). Với định vị thương hiệu ở phân khúc bình dân, mì Gấu Đỏ của Asiafoods sở hữu riêng khoảng 9% thị phần.

Trong những năm gần đây, mì gói cùng với các ngành hàng tiêu dùng nhanh khác đều đặn mang về cho Asiafoods trên 5.000 tỷ đồng doanh thu thuần mỗi năm. Riêng năm 2021, nhà sản xuất này ghi nhận 5.522 tỷ đồng.

Tuy nhiên, trong khi Acecook và Masan vẫn ghi nhận doanh thu tăng trưởng dương, kết quả kinh doanh kể trên của Asiafoods đã giảm 4% so với năm liền trước.

Bên cạnh bộ 3 doanh nghiệp kể trên, thị trường mì ăn liền vài năm gần đây còn ghi nhận sự nổi lên của Công ty CP Uniben,chủ sở hữu thương hiệu mì 3 Miền (phân khúc bình dân) và Reeva (phân khúc cao cấp).

Thành lập từ năm 1992, nhà sản xuất này hiện cũng sở hữu 3 nhà máy lớn với mức đầu tư 1.000 tỷ đồng/nhà máy, công suất tối đa 2,5 tỷ đơn vị sản phẩm (mì, nước mắm, hạt nêm, nước giải khát…) mỗi năm.

Nhờ việc liên tục mở rộng quy mô ngành hàng, doanh thu của Uniben cũng tăng liên tục những năm gần đây. Năm 2021, nhà sản xuất này thu về hơn 3.400 tỷ đồng doanh thu thuần, tăng 12% so với năm 2020.

Bên cạnh nhóm doanh nghiệp kể trên, thị trường trong nước vẫn còn sự hiện diện của những doanh nghiệp sản xuất mì truyền thống như Công ty CP Lương thực Thực phẩm Safoco (SAF) và Công ty CP Lương thực Thực phẩm Colusa – Miliket (CMN).

Trong năm gần nhất, Safoco ghi nhận 956 tỷ đồng doanh thu thuần và lãi sau thuế hơn 49 tỷ; Colusa – Miliket ghi nhận 571 tỷ đồng doanh thu thuần và lãi sau thuế 14 tỷ. So với năm 2020, doanh thu tại cả 2 nhà sản xuất này đều đã sụt giảm trong năm vừa qua.

Riêng Colusa – Miliket, từng chiếm đa số thị phần mì ăn liền trong nước với thương hiệu mì 2 con tôm. Tuy nhiên, việc chậm thay đổi mẫu mã và chỉ tập trung vào một ngành hàng đã khiến công ty đánh mất thị phần vào tay các doanh nghiệp mới với tiềm lực vốn lớn hơn, chiến lược marketing, kênh phân phối tốt hơn.

Tuy vậy, hiện thương hiệu mì 2 con tôm của Colusa – Miliket vẫn sống với thị trường “ngách” tại các quán nhậu, quán lẩu bình dân.

Ngoài ra, thị trường mì ăn liền trong nước cũng đang ghi nhận sự bùng nổ của một loạt thương hiệu mì Hàn Quốc như Kereno của Công ty Paldo Vina; mì Shin của Công ty Nongshim; mì Jin Ramen của Công ty Ottogi…

Tham gia Cộng đồng We’re Marketer để thảo luận các chủ đề về Marketing và Business tại: Link

Nam Nguyen | MarketingTrips