Điều gì đang đợi các startup trong các thời kỳ suy thoái

Bản thân startup đã mang đầy tính rủi ro, giờ đây còn đặt cạnh “suy thoái kinh tế”, hẳn điều đầu tiên chúng ta nghĩ đến là một bức tranh u ám.

Giới công nghệ, đặc biệt là startup đã có một thập kỷ tăng trưởng với những kỷ lục liên tục được phá vỡ trên mọi loại bảng xếp hạng.

Những công ty công nghệ lớn nhất thế giới đã lập lên một loại câu lạc bộ danh giá trên sàn chứng khoán: câu lạc bộ nghìn tỷ (có thể kể đến Apple, Microsoft, Alphabet..)

Tuy nhiên, với sự bùng phát của Covid-19 cùng lúc chiến tranh dầu mỏ ngày càng leo thang, thị trường đã gióng lên hồi chuông cảnh báo về một cuộc suy thoái kinh tế toàn cầu.

Các thị trường chứng khoán liên tiếp giảm điểm, không phải một “thứ hai đen tối” (19/10/1987) mà là một chuỗi tuần ác mộng với nhà đầu tư.

Với tất cả những tin tức tiêu cực vậy, điều gì sẽ xảy đến với các startup?

Bản thân startup đã mang đầy tính rủi ro, giờ đây còn đặt cạnh suy thoái kinh tế, hẳn điều đầu tiên chúng ta nghĩ đến là một bức tranh u ám. Nhưng dù thế nào cũng cần nhìn vào dữ liệu để nắm bắt vấn đề.

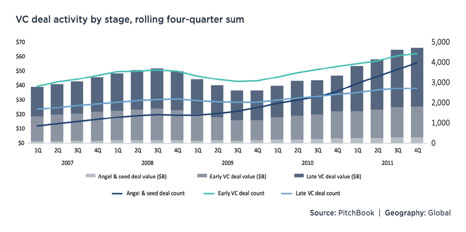

Số lượng Angel & Seed Deals có thể không giảm.

Nhiều người cho rằng khi suy thoái xảy ra, các startup càng khó có cơ hội gọi vốn, nhất là với các vòng gọi vốn ban đầu (early stage startup).

Tuy nhiên nhìn vào dữ liệu quá khứ, điều đáng ngạc nhiên nhất là số lượng deals mà các nhà đầu tư rót vào các startup trong giai đoạn suy thoái không hề giảm, thậm chí còn tăng đáng kể.

Như dữ liệu trên, chúng ta dễ dàng thấy các deal angel-seed tăng đều qua các năm, từ 2007, ngay cả khi thị trường rơi vào suy thoái.

Tại sao lại xảy ra xu hướng này?

Một trong những lý do đơn giản nhất là các nhà đầu tư thiên thần và hạt giống thường có sức chịu rủi ro cao hơn các nhà đầu tư khác, vì vậy họ sẵn sàng đánh cược để có được mức tỷ suất sinh lời (ROI) thật cao nếu startup thành công. Sau cùng, nếu một startup có thể sống sót qua cuộc suy thoái thì chẳng tội gì không đầu tư?

Hơn nữa, những nhà đầu tư này thường chọn đầu tư vào những startup cụ thể trong một lĩnh vực nào đó họ biết hoặc quen thuộc. Họ tin vào sản phẩm hoặc đội ngũ nhà sáng lập vì những phân tích cá nhân, hơn là biến động thị trường vĩ mô.

Tuy nhiên, có một yếu tố chắc chắn thay đổi, đó là số tiền đầu tư.

Trong thời kỳ suy thoái kinh tế, số tiền đầu tư cho mỗi vòng angel hoặc seed giảm tương đối, điều này cũng dễ hiểu khi các nhà đầu tư cần phải quản trị rủi ro chặt chẽ hơn.

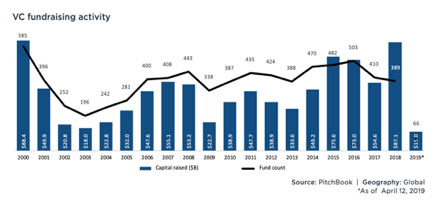

“Ông chủ” đứng sau các quỹ đầu tư mạo hiểm cũng e dè hơn.

Bản chất các quỹ đầu tư mạo hiểm (Venture capital – VC) cũng là một dạng startup, cần gọi vốn từ các “limited partners – LPs” (là những người bỏ tiền vào quỹ đầu tư).

Nếu nhìn vào những quỹ lớn như Sequoia, Andreessen Horowitz, Benchmark Capital,… sẽ thấy họ cũng theo mô hình vài năm gọi vốn một lần. Trong những năm gần đây, các quỹ VC lớn đã gọi thành công những con số kỷ lục, như Softbank là một ví dụ.

Tuy nhiên, trong thời kỳ suy thoái, độ rủi ro của các LPs giảm xuống, khiến họ đa dạng hóa đáng kể các khoản đầu tư, và số tiền dành cho VC giảm đi tương ứng.

Điều này dễ thấy khi quan sát giai đoạn 2000-2001 (sự sụp đổ của các sàn chứng khoán do bong bóng dotcom) hay giai đoạn 2008-2009 (suy thoái kinh tế).

Việc tiếp cận các quỹ đầu tư sẽ khó hơn cho các startup. Do đó, các nhà sáng lập/CEO cần chuẩn bị tinh thần cho những tình huống sau: công ty phải offer nhiều equity hơn cho mỗi round, quy mô mỗi round sẽ giảm đi đáng kể so với mức trung bình trước đây.

Và nhìn chung, định giá startup sẽ giảm đi. Các startup cần phải chứng minh năng lực nhiều hơn để gọi được vốn.

Các startup sẽ phải đối mặt với những viễn cảnh nào?

Bất cứ startup nào chưa đi đến vòng gọi vốn Series A đều sẽ phải “vật lộn” hơn trước rất nhiều để có thể sống sót. Phải cắt giảm chi phí, tính toán kỹ lưỡng dùng tiền cho những việc gì, phải tìm được những người giỏi nhất,…

Tất cả những điều này tạo nên áp lực rất lớn trên vai CEO/Nhà sáng lập. Hoặc là đi nhanh gấp vài lần trước kia, hoặc là chết nhanh với tốc độ tương tự.

Khả năng gọi vốn cho vòng tiếp theo để tăng trưởng với quy mô lớn hơn sẽ khó khăn hơn nhiều. Những startup “trong vòng nguy hiểm” là những bên cần gọi vốn để sống sót. Đây là những startup chưa có lãi và nếu không gọi được thêm tiền, công ty sẽ chết.

Trong thời kỳ khó khăn sắp tới, sẽ không còn cơ hội cho những “gã khổng lồ ngã ngựa” (Wework) nữa. Họ sẽ chết rất nhanh trước khi trở thành startup Kỳ lân.

Chưa bao giờ, các mô hình khởi nghiệp tinh gọn và chạy đua để có lãi sớm sẽ trở nên quan trọng như lúc này. Chính nó quyết định sự sống còn của startup!

Mặc dù vậy, hãy biết trong nguy có cơ.

Các nhà đầu tư trứ danh luôn chờ đợi các cuộc khủng hoảng, suy thoái để mua được cổ phiếu tốt với giá rẻ, như cách Warren Buffet đầu tư và trở thành một huyền thoại. Điều tương tự cũng xảy ra với giới startup.

Đối với các “later stage startups” (sau series A) hoặc được hậu thuẫn bởi nhiều quỹ đầu tư mạo hiểm, đây là cơ hội vàng để mua lại các đối thủ với giá rẻ.

Các quỹ đầu tư cũng sẽ đề ra một danh mục tập trung hơn. Việc tìm được một nhà đầu tư tốt, có am hiểu với lĩnh vực mình đang làm sẽ không khó như mò kim đáy bể. Vì chắc chắn số lượng quỹ đầu tư cũng sẽ giảm và lượng còn lại sẽ chuyên môn hóa sâu hơn.

Điều đáng chú ý là có rất nhiều gã kỳ lân khổng lồ được sinh ra trong thời kỳ suy thoái 2008. Hãy cùng nhìn vào danh sách dưới đây:

Ra đời năm 2008:

- Airbnb định giá 38 tỷ USD vào năm 2019

- Pinterest định giá 14 tỷ USD vào năm 2019

- Cloudera định giá 2,5 tỷ USD vào năm 2019

- Beats được mua lại bởi Apple với định giá 3 tỷ USD vào năm 2014

- Yammer được mua lại bởi Microsoft với định giá 1,2 tỷ USD vào năm 2012

Ra đời năm 2009

- Uber định giá 54,6 tỷ USD vào năm 2019

- Square định giá 26,9 tỷ USD vào năm 2019

- Slack định giá 12,5 tỷ USD vào năm 2019

- Nutanix định giá 4,9 tỷ USD vào năm 2019

Như vậy, nếu đã có sẵn “gen” trong mình, thì có suy thoái xảy ra cũng không ngăn được các startup trở thành kỳ lân.

Tham gia Cộng đồng We’re Marketer để thảo luận các chủ đề về Marketing và Business tại: Link

Hà Anh

Bài viết liên quan

Nổi bật

Đế chế hàng điện tử và gia dụng Panasonic (Nhật Bản) bán một mảng kinh doanh cho Skyworth (Trung Quốc)

Giá trị vốn hóa thị trường của HSBC lần đầu tiên vượt mốc 270 tỷ USD

Nestlé rút khỏi mảng kinh doanh kem để tập trung vào các lĩnh vực trọng tâm

AI-EO có thể sẽ là tương lai của SEO

Mới nhất

Sau năm đầu tiên có lợi nhuận ròng ở 2025, Grab đang phân bổ chiến lược kinh doanh ra sao cho 2026-2028

Đọc nhiều