Xu hướng SEO & Marketing 2026: Marketer phải tiếp tục tương tác với các công cụ AI

Tờ New York Times (NYT) cho hay trong suốt nhiều thập kỷ, cuộc chơi của các Giám đốc Marketing (CMO) xoay quanh việc làm sao để thương hiệu xuất hiện trên bảng tin Facebook, video TikTok hay trang đầu của Google.

Thế nhưng, vào cuối năm 2024, một “thế lực” mới đã trỗi dậy, thay đổi hoàn toàn cuộc chơi: Các chatbot trí tuệ nhân tạo.

Giờ đây, thay vì chỉ quảng bá tới con người, các doanh nghiệp đang phải học cách “nịnh nọt” robot để chúng chịu nhắc tên mình trong các câu trả lời.

“Đây là một trong những sự chuyển dịch đơn lẻ lớn nhất mà chúng ta từng thấy trong nhiều thập kỷ”, Giám đốc Marketing Stacy Simpson của Athenahealth thừa nhận.

Cú sốc Marketing

Giám đốc Marketing Stacy Simpson của Athenahealth (một “ông lớn” trong lĩnh vực phần mềm y tế) đã nhận ra một sự thật phũ phàng khi thử đặt câu hỏi về công ty mình cho ChatGPT.

Kết quả trả về thực sự là một thảm họa truyền thông: Chatbot không hề biết đến các dịch vụ mới nhất của Athenahealth, thậm chí không liệt kê công ty này như một lựa chọn khi được yêu cầu tư vấn.

Tệ hơn, những dữ liệu mà AI trích dẫn lại lấy từ các trang web phần mềm cũ kỹ đã lỗi thời hàng năm trời.

Bà Simpson thừa nhận rằng đây là một trong những sự thay đổi lớn nhất mà giới kinh doanh chứng kiến trong hàng thập kỷ. Các công ty tại Mỹ đang phải đối mặt với một thực tế mới: AI không chỉ thay đổi cách con người làm việc, mà còn thay đổi hoàn toàn cách họ tiếp nhận thông tin.

Những nhận thức tương tự đang diễn ra khắp các doanh nghiệp tại Mỹ khi các công ty phải vật lộn với cách AI và chatbot đang thay đổi không chỉ cách mọi người làm việc mà còn cả cách họ tiêu thụ thông tin. Điều đó có nghĩa là các doanh nghiệp không còn có thể chỉ đơn giản là quảng bá bản thân tới khách hàng tiềm năng mà họ còn phải chinh phục cả những con robot nữa.

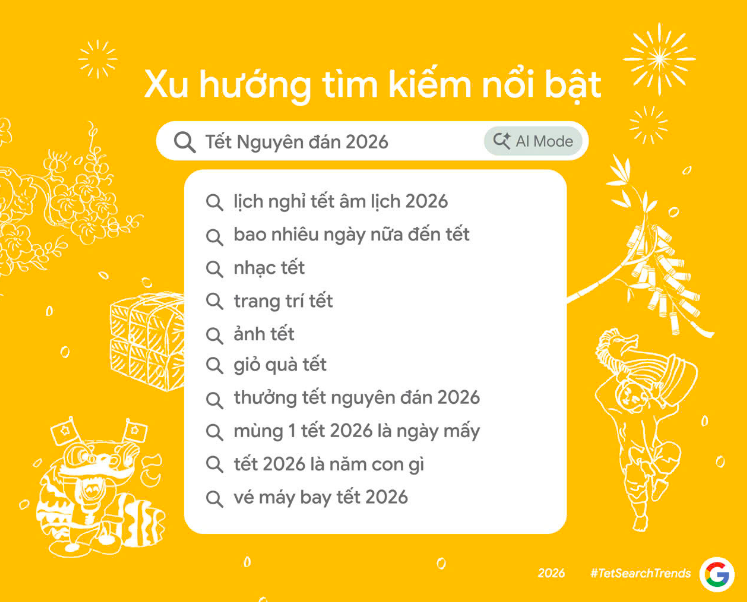

Khi khách hàng bắt đầu hỏi ChatGPT “Tôi nên mua xe gì?” hay “Phần mềm nào tốt nhất cho doanh nghiệp?”, việc thương hiệu có xuất hiện trong câu trả lời đó hay không sẽ quyết định sự sinh tồn của doanh nghiệp.

Nếu như trước đây, tối ưu hóa công cụ tìm kiếm (SEO) là “kinh thánh” của dân marketing thì nay, một khái niệm mới mang tên AEO (Answer Engine Optimization – Tối ưu hóa bộ máy trả lời) hay GEO (Generative Engine Optimization) đang chiếm sóng.

Thậm chí việc tuyển dụng KOL/KOC cũng đang được xem xét lại trước sự bành trướng của các AI có khả năng kiến tạo hình ảnh, khuôn mặt con người một cách dễ dàng mà không tốn chi phí, không scandal, không biết mệt mỏi hay lựa chọn sản phẩm như người nổi tiếng.

Theo đồng sáng lập Brian Stempeck của Evertune (một startup AI vừa gọi vốn thành công 20 triệu USD), các mô hình AI chính là những “Influencer” (người có ảnh hưởng) mới mà mọi nhãn hàng cần tiếp cận.

Với việc OpenAI tuyên bố có 800 triệu người dùng hàng tuần và Google Gemini sở hữu hơn 750 triệu người dùng hàng tháng, sức mạnh định hướng tiêu dùng của các chatbot này là vô cùng khủng khiếp.

Khác với các chiến dịch branding kiểu cũ chú trọng vào cảm xúc hay hình ảnh bóng bẩy, các chatbot AI lại cực kỳ “khát” thông tin chi tiết và dữ liệu thô. Mitch Stoller, đồng sáng lập agency Literate AI, nhấn mạnh rằng chatbot cần sự rõ ràng, thấu đáo và mức độ chi tiết cực cao.

Trong thế giới của AI, những thông điệp kiểu “vibe” hay cảm tính sẽ không có chỗ đứng, thay vào đó là nội dung có chiều sâu và thực chất.

Chiến lược “dội bom” dữ liệu

Để “giáo dục” lại các chatbot, Athenahealth đã dành 6 tháng để xuất bản tới 250.000 từ nội dung được tinh chỉnh kỹ lưỡng, tập trung vào các ngách dữ liệu mà AI thường tìm kiếm. Kết quả là tỷ lệ công ty được AI trích dẫn đã tăng vọt so với một năm trước.

Tương tự, tờ NYT cho hay một thương hiệu thời trang xa xỉ thậm chí đã tăng tần suất xuất bản nội dung từ 5 bài mỗi tháng lên 100 bài, trong khi các hãng xe hơi đang nỗ lực đưa toàn bộ sách hướng dẫn sử dụng chi tiết lên mạng để AI có thể “nuốt” trọn dữ liệu.

Đáng chú ý, các “ngách” mạng xã hội như Reddit, LinkedIn và Quora đang trở thành mỏ vàng cho AI.

Dữ liệu từ Parse (một đơn vị phân tích marketing AI) cho thấy Reddit là trang web được trích dẫn nhiều nhất trong số 27 triệu câu trả lời của AI cho các truy vấn tìm kiếm giải pháp. Hơn một nửa số câu trả lời của ChatGPT liên quan đến việc tìm kiếm giải pháp đều dẫn nguồn từ diễn đàn này.

Điều này đang buộc các thương hiệu phải thâm nhập vào Reddit, một nền tảng vốn dĩ rất “dị ứng” với các chiêu trò quảng cáo lộ liễu.

Nhà đồng sáng lập Hailey Friedman của Growth Marketing Pro cho biết cô không còn chỗ trống trong lịch trình vì quá nhiều khách hàng yêu cầu tư vấn cách hiện diện trên Reddit sao cho “khéo”.

Tuy nhiên việc tiếp thị thông qua chatbot không phải không có rủi ro. Các AI thường xuyên gặp phải tình trạng “ảo giác” (nói dối), hoặc trích dẫn những bài đăng tiêu cực từ 10 năm trước trên các diễn đàn và coi đó là sự thật hiện tại. Khác với Google thường ưu tiên các nội dung mới, chatbot có thể đào bới lại bất cứ thứ gì chúng tìm thấy trong quá trình huấn luyện.

Điều này buộc các doanh nghiệp phải tiến hành một cuộc “tổng vệ sinh” nội dung số trên quy mô lớn. Chuyên gia Stacy Simpson của Athenahealth chia sẻ rằng họ đã phải rà soát và dọn dẹp lại toàn bộ các nội dung cũ, sai lệch trên trang web và các kênh truyền thông xã hội.

“Bạn phải cảnh giác hơn bao giờ hết,” bà Simpson nhấn mạnh.

Trong bối cảnh OpenAI cũng đang rục rịch triển khai bán quảng cáo ngay trong các câu trả lời của ChatGPT, cuộc đua giành lấy “thiện cảm” của robot không còn là chuyện của tương lai. Đó là cuộc chiến hiện hữu, nơi kẻ nào cung cấp dữ liệu chính xác nhất, chi tiết nhất và sạch sẽ nhất sẽ giành được lòng tin của những “Influencer” quyền lực nhất kỷ nguyên số.

Special Offer từ MarketingTrips:

- Tham khảo giải pháp Agency Listing từ MarketingTrips: Agency Networks

- Đăng bài không giới hạn trên MarketingTrips vớfi chi phí chỉ bằng 1 bài đăng (Booking): Content Partner

- Đăng ký (dành cho Agency): Sign up

Tham gia Cộng đồng We’re Marketer của MarketingTrips (Trang tin tức trực tuyến mới nhất về Marketing, Digital Marketing, Thương hiệu, Quảng cáo và Kinh doanh) để thảo luận các chủ đề về Marketing và Business tại: We’re Marketer

Theo Nhịp Sống Thị Trường