Tiki vẫn nhọc nhằn với cuộc đua giành và giữ thị phần từ TikTok Shop và Shopee

Năm 2023 được Tiki gọi là “khoảng tĩnh” để tập trung nâng cấp dịch vụ, hạ tầng công nghệ, tái cơ cấu theo hướng bền vững, tối ưu trải nghiệm mua sắm cho khách hàng.

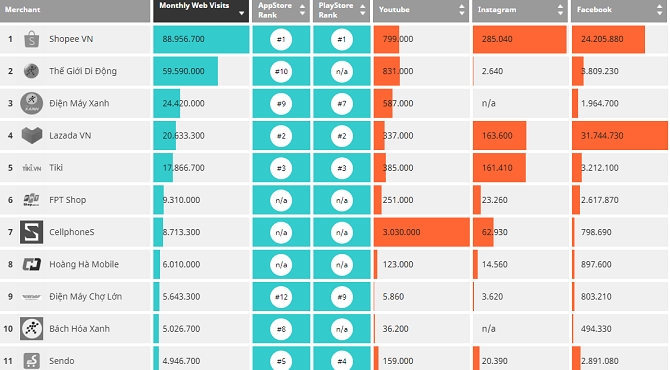

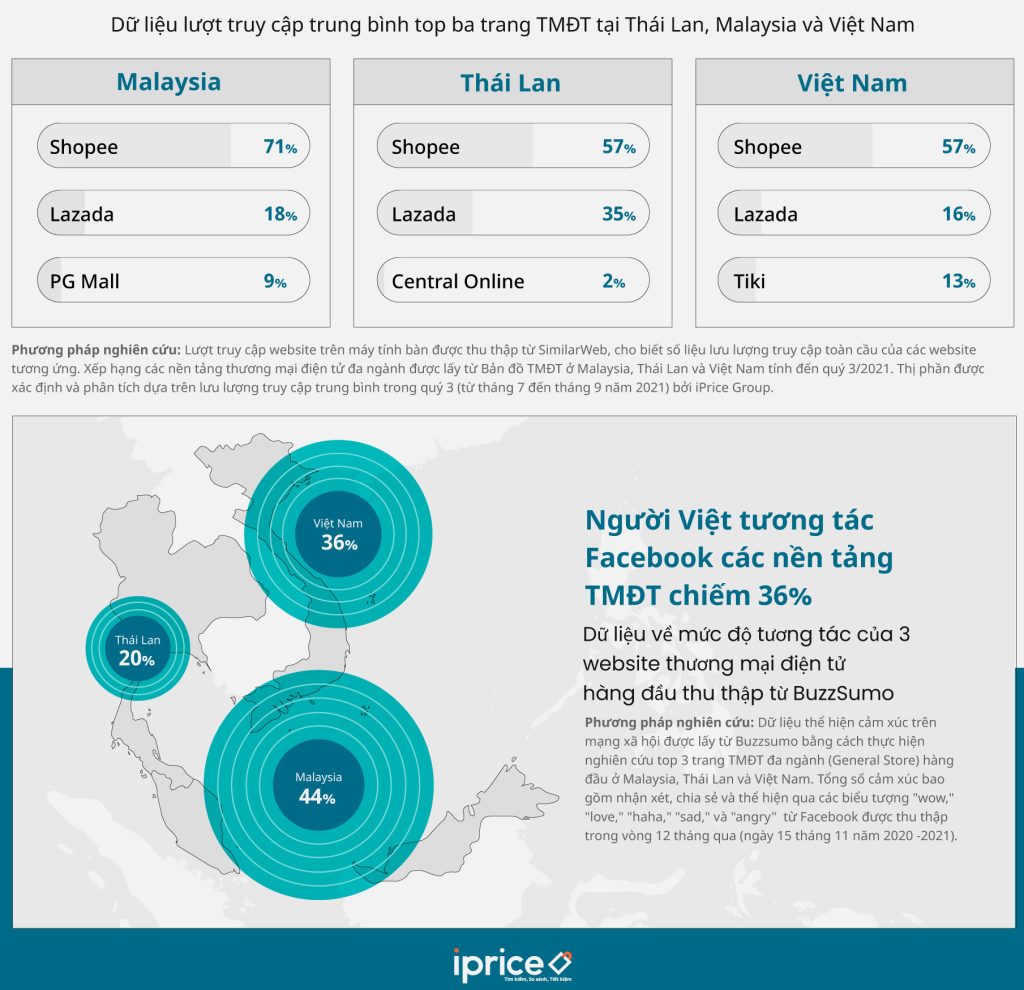

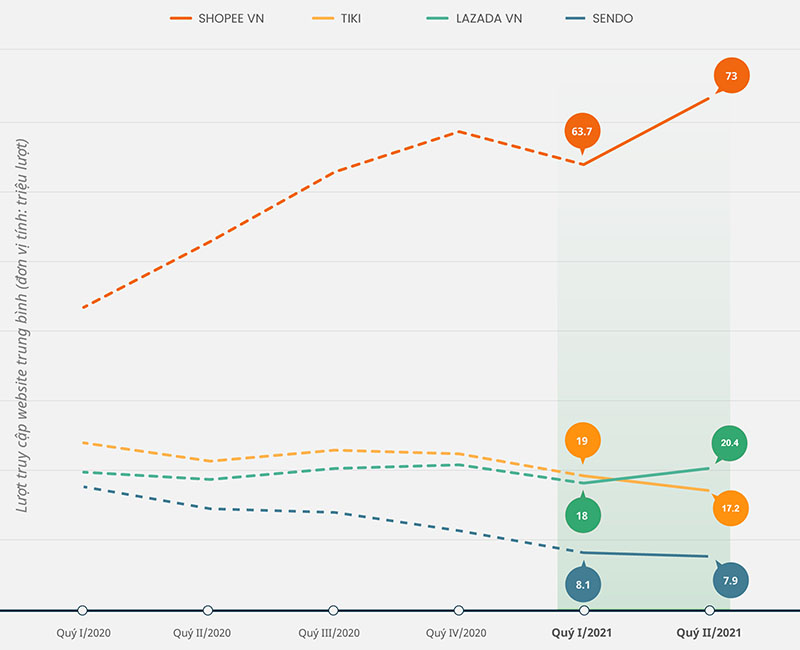

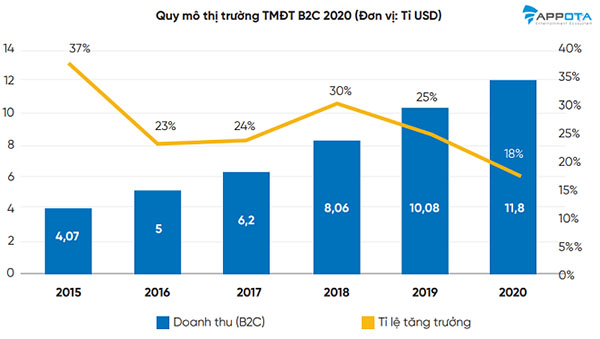

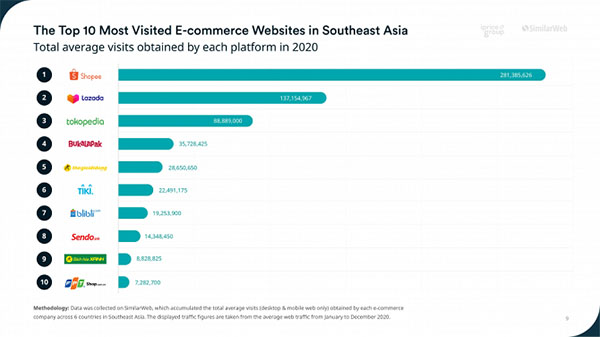

Thị trường thương mại điện tử năm qua sôi động với nhiều chiến dịch triệu USD. Thông tin từ Cục Thương mại điện tử và Kinh tế số, thương mại điện tử Việt Nam đã ghi nhận mức tăng trưởng 16-30% hàng năm trong suốt 4 năm qua. Riêng trong quý đầu tiên của năm 2024, bốn nền tảng thương mại điện tử lớn nhất là Shopee, TikTok Shop, Lazada và Tiki đã thu về tổng cộng 79.120 tỷ đồng giá trị giao dịch hàng hóa (GMV), 768,4 triệu sản phẩm bán ra.

Tuy không có sự tăng trưởng thị phần trong năm qua, song giá trị đơn hàng bình quân (AOV) của Tiki vẫn tăng 25% so với cùng kỳ năm ngoái.

Theo đại diện đơn vị, năm qua công ty không tập trung vào hoạt động bán hàng hay marketing để tranh giành thị phần. Một năm qua doanh nghiệp ở trạng thái “tĩnh chứ không lặng”, khác biệt hoàn toàn so với định nghĩa “lặn mất tăm”. Sau quý đầu năm, kỳ lân thương mại điện tử Việt bắt đầu truyền thông về các hoạt động mới, đánh dấu sự quay lại cuộc đua.

“Chúng tôi không e ngại khi nhìn các đối thủ vượt lên. Tiki cần khoảng tĩnh để củng cố các thế mạnh hiện hữu, hoàn thiện từ công nghệ đến con người nhằm mang đến giá trị bền vững cho khách hàng, đối tác”, đại diện nói.

Tái cơ cấu theo chiều sâu

Đại diện đơn vị cho biết, năm qua Tiki tập trung nâng cấp hệ thống và quy trình hoạt động. Sàn áp dụng quy trình kiểm duyệt gắt gao, cam kết 100% sản phẩm đều là hàng chính hãng. Nhà bán hàng và đối tác thương hiệu cũng được sàng lọc kỹ, củng cố chất lượng dịch vụ.

Về công nghệ, doanh nghiệp xác định trí tuệ nhân tạo (AI) là hạng mục đầu tư quan trọng. Ngoài nâng cấp hệ thống công nghệ thông tin, cơ sở hạ tầng, giao diện website lẫn ứng dụng, Tiki tận dụng AI để tăng tốc độ xử lý đơn hàng, đảm bảo khả năng hoạt động ổn định trong giai đoạn cao điểm.

Song song, sàn tiếp tục nâng cấp các điều khoản trong chính sách đổi trả miễn phí 30 ngày, cam kết giao hàng hai tiếng và đúng hẹn. Việc chọn lọc hợp tác với các nhà bán, đối tác thương hiệu cũng mang đến mức ưu đãi sâu, thu hút người dùng bằng chính sách giá tốt.

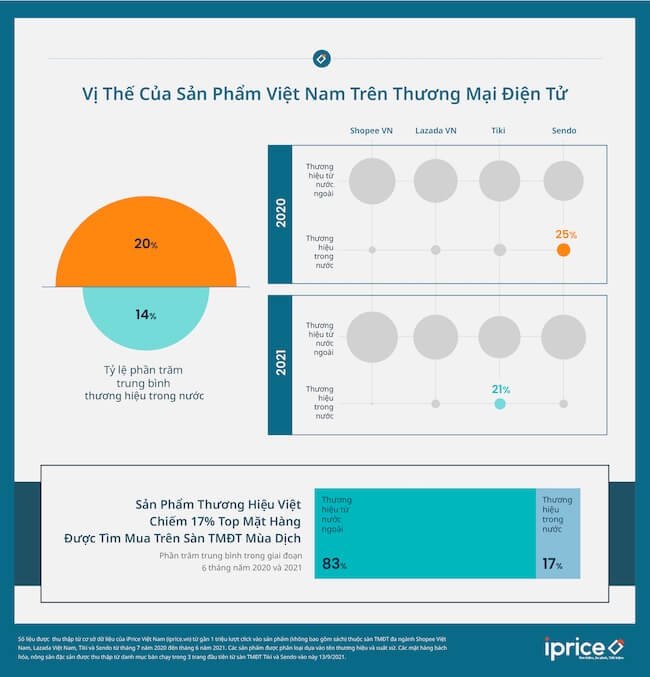

Hệ thống ngành hàng đa dạng của Tiki cũng là ưu thế trong bối cảnh nhiều cạnh tranh. Người dùng có thể mua sắm sản phẩm từ loạt danh mục: làm đẹp, chăm sóc sức khỏe, mẹ và bé, tiêu dùng nhanh, điện gia dụng, thiết bị điện tử, sách, văn phòng phẩm… Các lĩnh vực khác như thời trang, thể thao, du lịch… cũng ghi nhận lượt mua đáng kể với số lượng danh mục sản phẩm lên đến hàng chục nghìn.

Đánh dấu lần trở lại này, Tiki triển khai chương trình “Top Deal cam kết siêu rẻ mỗi ngày”. Hàng nghìn sản phẩm từ đa dạng ngành hàng cam kết giá rẻ nhất thị trường. Chương trình diễn ra liên tục mỗi ngày, tạo điều kiện mua sắm tiết kiệm, tối ưu chi phí cho người tiêu dùng.

Tìm hướng cạnh tranh với cam kết chất lượng

Theo các chuyên gia, một trong những nỗi e ngại lớn nhất của người dùng mua sắm trực tuyến là chất lượng hàng hóa. Đáp ứng tâm lý này, mới đây, nền tảng ra mắt chiến dịch “Chọn Tiki – Mua hàng thật, dễ thật”, lan tỏa thông tin đến người dùng cả nước về nơi mua sắm trực tuyến uy tín. Tất cả sản phẩm trên sàn đều được cam kết sàng lọc kỹ càng với khâu kiểm duyệt giấy tờ gắt gao, đảm bảo 100% chính hãng.

Hiện tại, nền tảng yêu cầu cả nhà bán hàng lẫn đối tác thương hiệu cung cấp giấy tờ chứng minh chất lượng, sở hữu hoặc phân phối nhãn hiệu với các sản phẩm đăng bán. Với thương hiệu lớn, sàn liên kết trực tiếp để nhập và lưu kho thông qua chính sách “Fullfilment by Tiki”, giúp rút ngắn thời gian vận chuyển, kiểm soát gắt gao chất lượng đầu cuối.

Với sản phẩm nhỏ lẻ, Tiki ứng dụng công nghệ AI, phát hiện các sản phẩm nghi ngờ, từ đó tiến hành kiểm tra sâu để tránh sai sót và kịp thời gỡ bỏ các sản phẩm kém chất lượng. Sàn có bộ phận chuyên điều tra chất lượng, rà soát sản phẩm hàng ngày và mua trực tiếp những mặt hàng đáng nghi hoặc có dấu hiệu vi phạm để kiểm chứng thực tế.

Tiki bảo vệ quyền lợi người dùng bằng chính sách hoàn tiền 200%, áp dụng với sản phẩm xác định là hàng giả, nhái. Sàn còn miễn phí trả hàng trong 30 ngày nếu khách hàng đổi ý.

Với sản phẩm điện gia dụng hay điện thoại thuộc nhóm Tiki Trading, sàn có chương trình đổi trả 365 ngày nếu lỗi từ nhà sản xuất và 30 ngày với các thương hiệu khác. Khách hàng có thể kiểm tra sản phẩm ngay khi nhận mà không giới hạn về ngành hàng. Đây là cách Tiki cam kết chất lượng sản phẩm, đảm bảo quyền lợi người tiêu dùng và các nhà bán hàng uy tín.

Với các chính sách trên, Tiki xác nhận chính thức trở lại thị trường, khởi động bằng chiến dịch “Chọn Tiki, Mua hàng thật, dễ thật”. Đặc biệt, các đợt sale ngày đôi, giữa tháng hoặc lương về hứa hẹn đem đến nhiều ưu đãi “khủng”.

Đại diện Tiki nhấn mạnh, trong thời gian tới sẽ giữ vững quy trình tuyển chọn sản phẩm, đảm bảo hàng hóa đến tay người mua luôn đạt chất lượng bền vững. Song song đó, đơn vị tiếp tục mang đến ngày càng nhiều sản phẩm ưu đãi, cam kết giá siêu rẻ mỗi ngày.

“Những phương thức cá nhân hóa trải nghiệm khi mua sắm cũng sẽ được cải tiến để đảm bảo mọi người mua sắm không chỉ yên tâm mà còn tiện lợi”, đại diện này nói thêm.

Tất cả chiến lược hướng đến sự tin tưởng và trải nghiệm của khách hàng. Hiện hàng triệu sản phẩm bán ra từ sàn thương mại điện tử này đã được giao nhanh 2 giờ tại TP HCM và Hà Nội, giao đúng khung giờ trên toàn quốc.

Cam kết giao hàng trong 2 tiếng đã thành một trong các lợi thế đặc trưng của sàn, trở thành niềm tin cho cuộc đua thị phần nửa cuối năm 2024.

Special Offer từ MarketingTrips:

- Tham khảo giải pháp Agency Listing từ MarketingTrips: Agency Networks

- Đăng bài không giới hạn trên MarketingTrips vớfi chi phí chỉ bằng 1 bài đăng (Booking): Content Partner

- Đăng ký (dành cho Agency): Sign up

Tham gia Cộng đồng We’re Marketer của MarketingTrips (Trang tin tức trực tuyến về Marketing, Digital Marketing, Thương hiệu, Quảng cáo và Kinh doanh) để thảo luận các chủ đề về Marketing và Business tại: We’re Marketer

Theo VnExpress