Temu có thể phải thay đổi mô hình nếu muốn hoạt động ở Việt Nam

Tuy thành công trên thế giới với phương thức bán hàng trực tiếp từ nhà máy, song Temu có thể sẽ phải vận hành sàn thương mại điện tử địa phương tương tự những gì đối thủ Shopee đang làm, nếu muốn tiếp tục ở lại Việt Nam.

Nền tảng mua sắm xuyên biên giới Temu đang gặp khó khăn tại Việt Nam. Các vấn đề pháp lý, phản ứng từ người bán hàng trong nước và mức thuế cao đang gây cản trở cho hãng thương mại điện tử Trung Quốc. Temu có thể phải thay đổi mô hình vận hành, thay vì tiếp tục chuỗi cung ứng trực tiếp từ Trung Quốc (theo Tech in Asia).

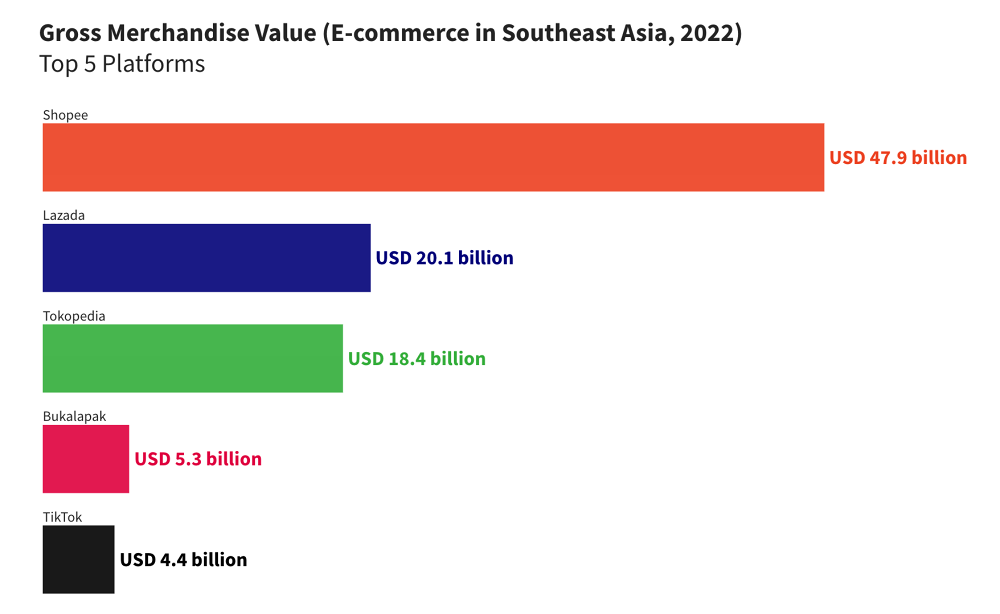

Một lựa chọn của Temu là áp dụng mô hình chợ trực tuyến mà công ty đã triển khai tại Mỹ. Tuy nhiên, điều này sẽ khiến Temu phải cạnh tranh trực tiếp với Shopee, nền tảng thương mại điện tử hàng đầu Đông Nam Á.

Bộ Công Thương đã đình chỉ hoạt động của Temu chỉ sau một tháng ra mắt do các vấn đề liên quan đến đăng ký kinh doanh. Đây là một phần trong nỗ lực tăng cường giám sát các nền tảng thương mại điện tử nước ngoài.

Ngoài sức ép từ cơ quan chức năng, Temu còn đối mặt với lo ngại từ doanh nghiệp trong nước về nguy cơ bán hàng giả. Việt Nam hiện là thị trường thương mại điện tử lớn thứ ba ở Đông Nam Á.

Sự giám sát chặt chẽ cũng đã ảnh hưởng đến Shein, một nền tảng thương mại điện tử thời trang nhanh của Trung Quốc. Shein đã phải tạm ngừng hoạt động phiên bản website dành cho Việt Nam vào đầu tháng này.

Chính phủ cũng đang cân nhắc việc xóa bỏ chính sách miễn thuế đối với các mặt hàng nhập khẩu giá trị thấp, vốn chủ yếu được mua qua các nền tảng trực tuyến.

Nói không với mô hình xuyên biên giới hoàn toàn

“Để Temu hoạt động hiệu quả và bền vững tại thị trường này, công ty có lẽ không thể hoàn toàn dựa vào mô hình xuyên biên giới,” ông Jianggan Li, Giám đốc điều hành của công ty nghiên cứu Momentum Works tại Singapore, chia sẻ.

Ông đề xuất rằng Temu có thể cần chuyển sang hoạt động như một chợ trực tuyến địa phương trong trung hạn, tương tự cách mà công ty đang áp dụng tại các thị trường lớn như Mỹ, Châu Âu, Nhật Bản và Hàn Quốc.

Điều này có nghĩa là Temu sẽ cần hợp tác với các nhà bán hàng đã đăng ký kinh doanh tại Việt Nam để họ đưa sản phẩm lên nền tảng. Điều này sẽ bổ sung cho mạng lưới khoảng 300.000 nhà bán hàng hiện tại, mà theo ước tính của công ty nghiên cứu Marketplace Pulse, phần lớn là từ Trung Quốc.

Nếu áp dụng mô hình này, Temu sẽ phải đối mặt với sự cạnh tranh mạnh hơn từ Shopee, nền tảng đang chiếm 61% thị phần thương mại điện tử tại Việt Nam vào năm ngoái.

Theo công cụ phân tích web Similarweb, website của Temu ghi nhận khoảng 5 triệu lượt truy cập từ Việt Nam trong hai tháng qua, chiếm 0,37% tổng lưu lượng truy cập của công ty. Con số này thấp hơn so với lượng truy cập tại Thái Lan và Philippines, lần lượt đạt 5,6 triệu và 6,7 triệu trong cùng khoảng thời gian.

“Temu rõ ràng nhận thấy Việt Nam là một thị trường tiềm năng và công ty có đủ nguồn lực cũng như năng lực để tham gia thị trường,” ông Li từ Momentum Works cho biết.

Ông ước tính Temu đã nhận được “vài trăm nghìn đơn hàng mỗi ngày” từ khách hàng Việt Nam chỉ trong vòng một tháng sau khi ra mắt, cho thấy sự quan tâm lớn của người tiêu dùng với nền tảng này.

Dù Temu đang dần thu hút sự quan tâm tại Việt Nam, các sản phẩm từ Trung Quốc đã từ lâu được ưa chuộng trên các nền tảng thương mại điện tử lớn ở đây.

Kho hàng ở Trung Quốc

Theo báo cáo của Bưu điện Việt Nam vào tháng 3/2023, mỗi ngày có từ 4 đến 5 triệu bưu kiện giá trị nhỏ được vận chuyển từ Trung Quốc đến Việt Nam thông qua các nền tảng như Shopee, Lazada, Tiki và TikTok Shop.

Người tiêu dùng Gen Z tại Việt Nam ngày càng thích các sản phẩm “made in China” chất lượng cao với giá cả hợp lý – bà Phương Nguyễn, Giám đốc bộ phận nghiên cứu thị trường tại YouNet ECI, chia sẻ trong một cuộc họp báo gần đây.

Bà cho rằng các lựa chọn mua sắm sáng tạo như mua chung – một xu hướng chưa phổ biến trong thương mại điện tử Việt Nam – và mức giá cạnh tranh là những ưu thế của Temu.

Tuy vậy, bà cũng nhấn mạnh rằng “thách thức lớn của Temu là cải thiện trải nghiệm mua sắm và dịch vụ hậu mãi để đáp ứng mong đợi của người tiêu dùng Việt Nam.”

Một yếu tố quan trọng giúp Temu tăng trưởng nhanh từ khi ra mắt vào năm 2022 là mô hình ký gửi toàn phần. Với mô hình này, các nhà sản xuất Trung Quốc thỏa thuận giá sỉ, thường thông qua các hợp đồng độc quyền, để cung cấp hàng hóa số lượng lớn đến các kho hàng của Temu tại Trung Quốc.

Temu chịu trách nhiệm toàn bộ các khâu khác, từ định giá, tiếp thị, vận hành đến xử lý đơn hàng và dịch vụ hậu mãi, để phân phối sản phẩm Trung Quốc trên toàn cầu.

Chiến lược của Temu là thu hút số lượng lớn người dùng tại các thị trường nước ngoài bằng các ưu đãi mạnh mẽ. Sau đó, công ty sẽ điều chỉnh mô hình kinh doanh để hướng đến tăng trưởng bền vững.

Tại Mỹ, Temu đã thiết lập các kho hàng trong nước và ra mắt mô hình chợ trực tuyến vào tháng 4. Công ty khuyến khích các nhà bán hàng có hàng tồn kho tại Mỹ tham gia nền tảng.

Với mô hình này, các nhà bán hàng tại Mỹ có thể dùng kho riêng của mình hoặc gửi hàng đến kho của Temu để giao cho khách. Điều này giúp Temu giảm phụ thuộc vào các đơn hàng miễn thuế giá trị thấp, đồng thời rút ngắn thời gian giao hàng và giảm rủi ro chuỗi cung ứng.

Cuộc chơi M&A

Trong vài tháng qua, Temu đã đàm phán để mua lại bộ phận kho bãi và logistics của một nền tảng thương mại điện tử lớn tại Việt Nam, theo The Business Times. Điều này cho thấy công ty đang chuẩn bị chuyển sang mô hình tương tự như mô hình đã áp dụng tại Mỹ. Tuy nhiên, các vấn đề pháp lý đã khiến cuộc đàm phán bị gián đoạn.

Đây không phải lần đầu tiên một công ty lớn từ Trung Quốc tìm cách mở rộng tại thị trường thương mại điện tử Đông Nam Á thông qua các thương vụ sáp nhập.

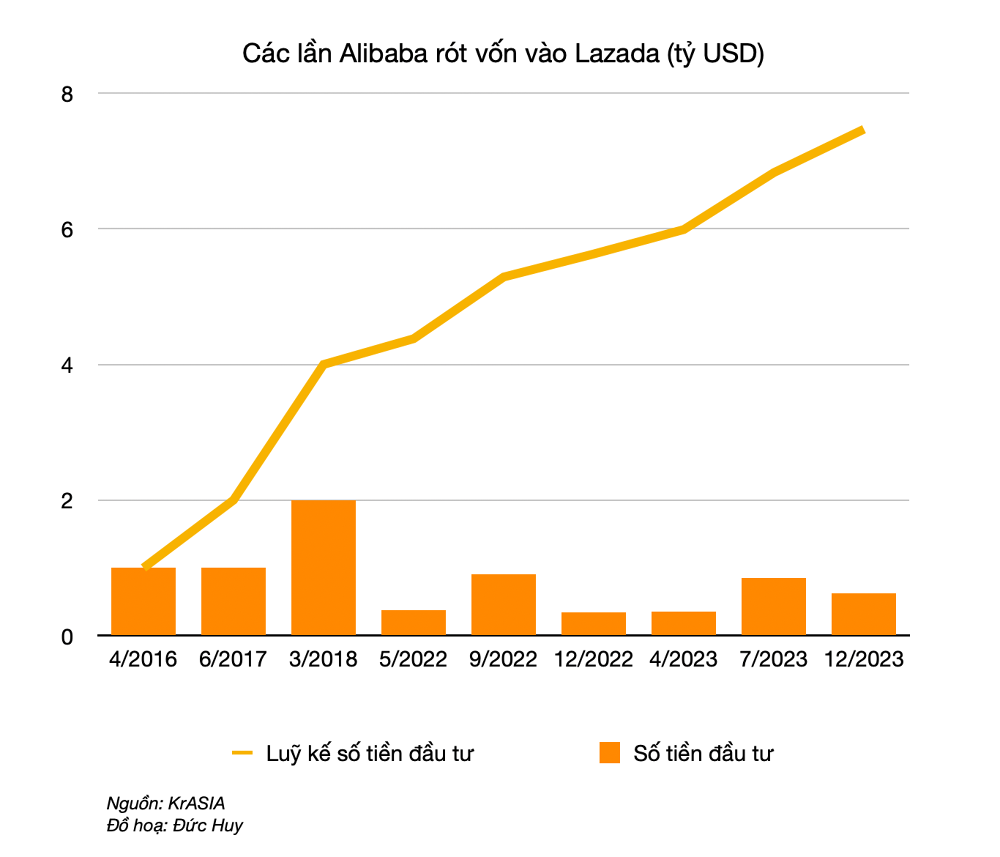

Vào năm 2016, Alibaba đã mua phần lớn cổ phần của Lazada. Đầu năm nay, TikTok cũng hoàn tất việc sáp nhập với Tokopedia của Indonesia, chỉ hai tháng sau khi bị chính phủ nước này cấm hoạt động.

Theo Reuters, Temu cho biết đã nộp đầy đủ tài liệu cần thiết cho cơ quan chức năng tại Việt Nam. Tuy nhiên, công ty chưa nhận được thông báo cụ thể về thời điểm có thể khôi phục hoạt động.

Một báo cáo gần đây từ Google, Temasek và Bain & Company cho thấy tổng giá trị hàng hóa trực tuyến tại Việt Nam đã tăng 18% từ năm 2023 đến 2024.

Thị trường thương mại điện tử Việt Nam được dự báo sẽ đạt khoảng 63 tỷ USD vào năm 2030, tăng từ 22 tỷ USD trong năm nay. Việt Nam cũng được kỳ vọng vượt qua Thái Lan, hiện đang đứng thứ hai khu vực, vào cuối thập kỷ này. Trong khi đó, Indonesia dự kiến vẫn duy trì vị trí dẫn đầu với tổng giá trị hàng hóa trực tuyến ước đạt 150 tỷ USD vào năm 2030.

Cuộc đối đầu với Shopee

Theo ông Li, Temu đang thử nghiệm một mô hình kinh doanh kết hợp giữa hai cách vận hành khác nhau. Một phần, Temu hoạt động giống một chợ trực tuyến, nơi các nhà bán hàng tự quản lý sản phẩm của mình và sử dụng nền tảng Temu để tiếp cận khách hàng.

Một phần khác, Temu vẫn nhận hàng hóa từ nhà cung cấp theo dạng ký gửi, nhưng chỉ chịu trách nhiệm ở một số khâu nhất định, chẳng hạn như quảng bá sản phẩm hoặc giao hàng. Sự linh hoạt này giúp Temu tận dụng được lợi thế của cả hai mô hình, đồng thời tiết kiệm chi phí và tăng hiệu quả trong giai đoạn phát triển tiếp theo.

Tuy nhiên, ông cho rằng nếu áp dụng mô hình này, Temu có thể khó mở rộng nhanh tại Việt Nam do Shopee đã chiếm ưu thế vững chắc.

Ở các quốc gia đang phát triển như Việt Nam, giá trị mà Temu mang lại cho nhóm khách hàng có thu nhập thấp, trung bình hoặc người trẻ không rõ ràng bằng ở các thị trường lớn hơn và giàu có hơn ở phương Tây.

Cả Temu và Shopee đều vận hành rất hiệu quả, khiến việc dự đoán sự cạnh tranh giữa hai công ty trong thời gian tới trở nên khó khăn, ông Li nhận định.

Cả hai công ty đều có khả năng huy động vốn từ thị trường để thúc đẩy tăng trưởng nhờ nguồn lực tài chính mạnh mẽ. Temu được hậu thuẫn bởi PDD Holdings, công ty niêm yết trên Nasdaq, trong khi Shopee nhận hỗ trợ từ Sea, được niêm yết trên sàn Chứng khoán New York.

“Một lợi thế lớn của Shopee là họ tập trung phát triển tại khu vực Đông Nam Á,” ông Li nói thêm.

Shopee đã triển khai nhiều chương trình tại Indonesia và Việt Nam trong những năm qua nhằm hỗ trợ các doanh nghiệp siêu nhỏ, nhỏ và vừa (MSMEs) phát triển khả năng kinh doanh trực tuyến.

Tuy nhiên, những nỗ lực này không đảm bảo rằng các nhà sản xuất và người bán sẽ gắn bó độc quyền với một nền tảng sau khi họ quen với việc bán hàng trực tuyến.

Hiện Shopee vẫn dẫn đầu với 48% thị phần trong khu vực. Tuy nhiên, Lazada và TikTok Shop, hai đối thủ được hậu thuẫn từ Trung Quốc, đang bám sát phía sau.

Ông Damien Yeo, chuyên gia phân tích ngành tiêu dùng tại công ty tư vấn BMI, nhận định rằng sự khác biệt giữa trải nghiệm mua sắm trên các nền tảng lớn hiện nay là rất ít.

“Cho đến khi có sự khác biệt rõ rệt hơn, thị trường thương mại điện tử xuyên biên giới sẽ tiếp tục phân mảnh. Người tiêu dùng không trung thành sẽ chọn nền tảng nào có ưu đãi tốt nhất tại thời điểm đó. Đây là một mô hình kinh doanh vốn không bền vững,” ông nhận xét.

Tham gia Cộng đồng We’re Marketer của MarketingTrips (Trang tin tức trực tuyến về Marketing, Digital Marketing, Thương hiệu, Quảng cáo và Kinh doanh) để thảo luận các chủ đề về Marketing và Business tại: We’re Marketer

Theo Doanh nghiệp & Kinh doanh